Sommario:

- QQQPwrsh QQQ SerI153. 60 + 0. 22% Creato con Highstock 4. 2. 6 )

AD: - Creato con Highstock 4. 2 (Vedi anche: Big Price Tags Invia Investitori a QQQ < 6 ) Emittente: Fidelity

- ) Emittente: BlackRock AUM: $ 10. 41% Rendimento YTD: 25. 95%

- Rendimento YTD: 30. 17% Rapporto di spesa: 0. 60% Questo fondo tiene traccia delle società tecnologiche del Nasdaq 100, con il 90% delle sue attività in queste società. Le principali industrie del fondo sono semiconduttori, software e computer, che insieme rappresentano oltre l'80% del portafoglio del fondo. Le prime 10 partecipazioni rappresentano poco più del 31% del portafoglio, con Micron Technology (MU MUMicron Technology Inc42. 87-1. 92%

Se sei un investitore con un forte interesse per la tecnologia, è naturale solo dare un'occhiata ai fondi scambiati in borsa (ETF) che seguono il Nasdaq. Il settore tecnologico è storicamente volatile rispetto alla NYSE, e le azioni Nasdaq mostrano circa il 35% di volatilità maggiore. Ma la volatilità può anche significare un potenziale di crescita elevato e la ricompensa finanziaria che accompagna. Nel 2017, l'Indice composito Nasdaq è scomparso dai rendimenti di -14. Il 45% di febbraio al rendimento annuo (YTD) del 24. 77% - non è per i deboli del cuore.

ETFs che seguono Nasdaq Composite offrono agli investitori l'esposizione al settore tecnologico ad alto rischio e ricompensa, pur continuando a coprire le proprie scommesse con un approccio più equilibrato. Quindi, se preferisci non giocare con azioni individuali, ma vuoi ancora le emozioni di un'aggiunta più focalizzata sul tuo portafoglio, date un'occhiata a questi quattro ETF Nasdaq. (Vedi anche:Le principali attrazioni di ETF Investing .)

PowerShares QQQ ETF (QQQ

QQQPwrsh QQQ SerI153. 60 + 0. 22% Creato con Highstock 4. 2. 6 )

AD:

Emittente: Invesco- AUM: $ 52. 37%

- Rendimento YTD: 23. 63%

- Rapporto di spesa: 0. 20%

- Fondamentalmente noto come "Qubes" in Via, la fiducia QQQ di Invesco è uno degli ETF più antichi e più ampi il mondo. Il fondo segue Nasdaq 100, costituito dalle più grandi società non finanziarie globali quotate sul mercato. Inoltre, le sue regole interne lo pongono ancor più verso il settore tecnologico, aggiungendo alla sua volatilità. Ad esempio, il settore delle tecnologie dell'informazione rappresenta attualmente quasi il 60% del portafoglio del fondo. Il fondo è pesato fortemente verso le società di crescita a capitale (oltre il 50%).

Nonostante i potenziali inconvenienti, QQQ è un fondo estremamente economico rispetto ai suoi coetanei. I rendimenti annui annuali, triennali e quinquennali sono 23. 74%, 14. 98% e 17. 65%, rispettivamente.

. Fidelity Nasdaq Index Composite ETF (ONEQ ONEQFidelity Cwth266. 52 + 0. 19%

Creato con Highstock 4. 2 (Vedi anche: Big Price Tags Invia Investitori a QQQ < 6 ) Emittente: Fidelity

- AUM: $ 1. 34%

- Rendimento YTD: 21. 33%

- Rapporto di spesa: 0. 21%

- Dalla sua nascita nel 2003, questa Fidelity ETF ha tentato di replicare l'Indice composito Nasdaq. Almeno l'80% delle sue partecipazioni sono azioni ordinarie incluse nell'indice e più del 97% delle attività rappresentano le imprese nazionali.

Il fondo è ponderato nei settori delle tecnologie dell'informazione, della sanità e dei consumatori discrezionali e vedrete molti nomi familiari - Apple Inc.(AAPL

AAPLApple Inc174. 34 + 1. 07% Creato con Highstock 4. 2. 6 ), Microsoft Corporation (MSFT MSFTMicrosoft Corp84 27 + 0. con Highstock 4. 2. 6 ) e Amazon. com, Inc. (AMZN AMZNAmazon.com Inc1, 121. 29 + 0. 87% Creati con Highstock 4. 2. 6 ) sono le prime tre partecipazioni. (Vedi anche: Indice Investing: Nasdaq Composite Index .) iShares Nasdaq Biotechnology ETF (IBB IBBiSh Nasdaq Biot316. 6

) Emittente: BlackRock AUM: $ 10. 41% Rendimento YTD: 25. 95%

- Rapporto di spesa: 0. 47%

- Farmaceutici e biotecnologie sono settori estremamente volatili su uno scambio già capriccioso, ma dove esiste rischio esiste anche un enorme potenziale ricompensa. Se volete esporre a queste aziende pensate, l'iShares Biotech ETF è uno dei fondi più efficienti e diversi.

- Le principali aziende di IBB includono Celgene Corporation (CELG

- CELGCelgene Corp101. 27 + 1. 23%

Creato con Highstock 4. 2. 6

), Gilead Sciences Inc. (GILD GILDGilead Sciences (BiIB BIIBBiogen Inc318. 87 + 1. 51% Creato con Highstock 4. 2 6 ). Le prime 10 partecipazioni rappresentano poco meno del 57% del portafoglio del fondo. I rendimenti annui annuali di IBB, triennali e cinque anni sono 15. 51%, 6. 97% e 18. 69%, rispettivamente. ( .) First Trust Nasdaq 100 Settore Tecnico ETF (QTEC QTECFT NASD-100 Tech Sc73 24 + 0. 27% Creato con Highstock 4. 2. 6 ) Emittente: First Trust AUM: $ 2. 11 miliardi di dollari

Rendimento YTD: 30. 17% Rapporto di spesa: 0. 60% Questo fondo tiene traccia delle società tecnologiche del Nasdaq 100, con il 90% delle sue attività in queste società. Le principali industrie del fondo sono semiconduttori, software e computer, che insieme rappresentano oltre l'80% del portafoglio del fondo. Le prime 10 partecipazioni rappresentano poco più del 31% del portafoglio, con Micron Technology (MU MUMicron Technology Inc42. 87-1. 92%

- Creato con Highstock 4. 2. 6

- ), KLA- Tencor (KLAC

- KLACKLA-Tencor Corp105 37-0 88%

- Creato con Highstock 4. 2. 6

) e Materiali Applicati (AMAT AMATA- Creato con Highstock 4. 2. 6 ) che prende le prime 3 macchie. QTEC ha una solida performance storica, raggiungendo i rendimenti annui annuali, triennali e quinquennali di 34. 91%, 19. 85% e 22. 78% rispettivamente. (Vedi anche: Fed alle politiche di serraggio: scommettere su questi ETF .)

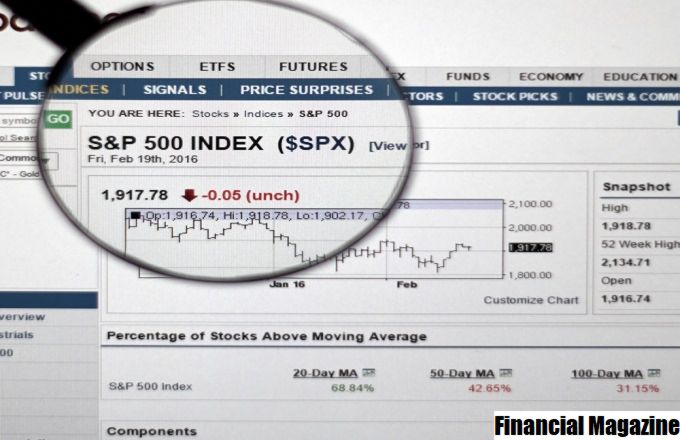

I primi 3 ETF per seguire l'S & P 500 a novembre 2017

Se stai cercando un'esposizione ai più grandi tappi di mercato del paese, questi ETF di indice sono un buon punto di partenza.

I primi 3 ETF per seguire l'S & P 500 a novembre 2017

Se stai cercando un'esposizione ai più grandi tappi di mercato del paese, questi ETF di indice sono un buon punto di partenza.

Top 5 ETF di energia alternativa a partire da novembre 2017

Gli eTF che si concentrano sull'energia alternativa non hanno prodotto rendimenti positivi, ma questi 5 mostrano promessa.